Quý I/2024, lợi nhuận ngân hàng có sự phân hoá rõ rệt

Vừa qua, hàng loạt các cuộc họp đại hội đồng cổ đông của các ngân hàng đã được diễn ra, từ đó cũng hé lộ bức tranh tình hình thị trường ngành ngân hàng trong quý I/2024 với những mảng màu sáng tối đan xen. Theo đó, phần lớn các ngân hàng đều báo lãi tăng trưởng mạnh tuy nhiên cũng có những ngân hàng lại ghi nhận mức lợi nhuận sụt giảm so với cùng kỳ năm 2023.

Cụ thể, theo thông tin từ ĐHĐCĐ 2024, trong quý I, Vietcombank (VCB) vẫn giữ vững vị trí đứng đầu toàn ngành với mức lợi nhuận trước thuế đạt 10.718 tỷ đồng. Mặc dù con số này đã sụt giảm 4% so với cùng kỳ nhưng nhưng đây vẫn là con số ấn tượng. Theo đó, để đạt được lợi nhuận ấn tượng trên, Vietcombank đã thu nhập lãi thuần tăng 18,6%, đạt hơn 14.200 tỷ đồng. Ngoài ra, ngân hàng này cũng có doanh thu tốt từ kinh doanh ngoại hối và mua bán chứng khoán cũng có kết quả khả quan.

Đáng chú ý, nhờ hầu hết các mảng kinh doanh đều tăng trưởng tốt nên Techcombank đã vượt qua hàng loạt “ông lớn” có vốn Nhà nước, vươn lên trở thành ngân hàng có lợi nhuận cao thứ hai hệ thống với lợi nhuận trước thuế đạt 7.802 tỷ đồng, tăng 39% so với cùng kỳ.

Theo BCTC quý I, thu nhập lãi thuần của Techcombank tăng 30% so với cùng kỳ năm trước, nhờ tăng trưởng tín dụng và chi phí vốn được cải thiện. Ngoài ra, thu nhập từ hoạt động dịch vụ tăng trưởng 28%, thu phí từ dịch vụ ngân hàng đầu tư tăng 164%. Trong khi đó, chi phí dự phòng giảm gần 26%, qua đó, giúp lợi nhuận Techcombank tăng trưởng ấn tượng.

Theo sau ở vị trí thứ 3 và thứ 4 là hai ông lớn BIDV và Vietinbank cũng ghi nhận lợi nhuận ấn tượng, lần lượt đạt 7.390 tỷ đồng (tăng 7%) và 6.210 tỷ đồng (tăng 4%).

Đứng thứ 5 là ngân hàng MB với lãi trước thuế đạt 5.795 tỷ đồng trong quý I, giảm 11% do chi phí dự phòng rủi ro tăng vọt trong bối cảnh nợ xấu gia tăng.

Ngoài ra, mức tăng trưởng ấn tượng về doanh thu cũng phải kể đến các ngân hàng như: HDBank (4.028 tỷ đồng, tăng 47%), VPBank (4.182 tỷ đồng, tăng 64% so cùng kỳ), ACB (4.892 tỷ đồng, giảm 5% so cùng kỳ) hay SHB (4.017 tỷ đồng, tăng 11%)…

Tuy nhiên, bên cạnh những các ngân hàng có mức lợi nhuận cao lên tới hàng ngàn tỷ đồng thì cũng có một số ngân hàng lại có kết quả không mấy khả quan, thậm chí là “tụt dốc”. Trong đó, phải kể đến ngân hàng Vietbank với mức lợi nhuận chỉ vỏn vẹn 73 tỷ đồng, giảm 63% so với cùng kỳ, PGBank thu về 115 tỷ đồng, giảm 25% so với cùng kỳ năm ngoái hay Eximbank với mức lợi nhuận là 661 tỷ đồng, giảm 24% so với quý I/2023…

Lý giải về việc lợi nhuận giảm tới 63%, đại diện Vietbank cho rằng, nhằm tạo bộ đệm dự phòng, nâng cao chất lượng tài sản trong tương lai, Vietbank trích hơn 90 tỷ đồng để dự phòng rủi ro tín dụng, gấp 4.3 lần cùng kỳ. Tuy nhiên, nếu so với mục tiêu “cơ sở” 950 tỷ đồng và mục tiêu “phấn đấu” 1,050 tỷ đồng lãi trước thuế đề ra cho cả năm, Vietbank mới thực hiện được gần 8% và 7% sau quý I.

Chia sẻ với báo chí, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV kiêm Giám đốc Viện Đào tạo và Nghiên cứu BIDV nhận định, với mức nền tăng trưởng khá thấp của năm 2023, lợi nhuận ngành ngân hàng năm 2024 sẽ tăng trưởng khả quan hơn. Tuy nhiên, có sự phân hoá giữa các ngân hàng, tuỳ thuộc vào năng lực tài chính, kế hoạch tăng trưởng tín dụng được phê duyệt, chất lượng tài sản, thu dịch vụ… Trong đó, lợi nhuận của nhóm ngân hàng quy mô nhỏ sẽ khó bứt phá, thậm chí có thể giảm tốc do gặp khó khăn trong việc cạnh tranh nguồn vốn huy động lãi suất thấp.

“Lợi nhuận của nhóm ngân hàng quy mô lớn sẽ có nhiều cơ hội đạt mức cao hơn do các ngân hàng này đều đã gia tăng trích lập dự phòng rủi ro trong những năm trước, nên áp lực trích lập dự phòng rủi ro khi nợ xấu tăng cao sẽ không quá lớn, nhờ đó, lợi nhuận sẽ có lợi thế tăng trưởng cao hơn”, TS. Cấn Văn Lực nhận định.

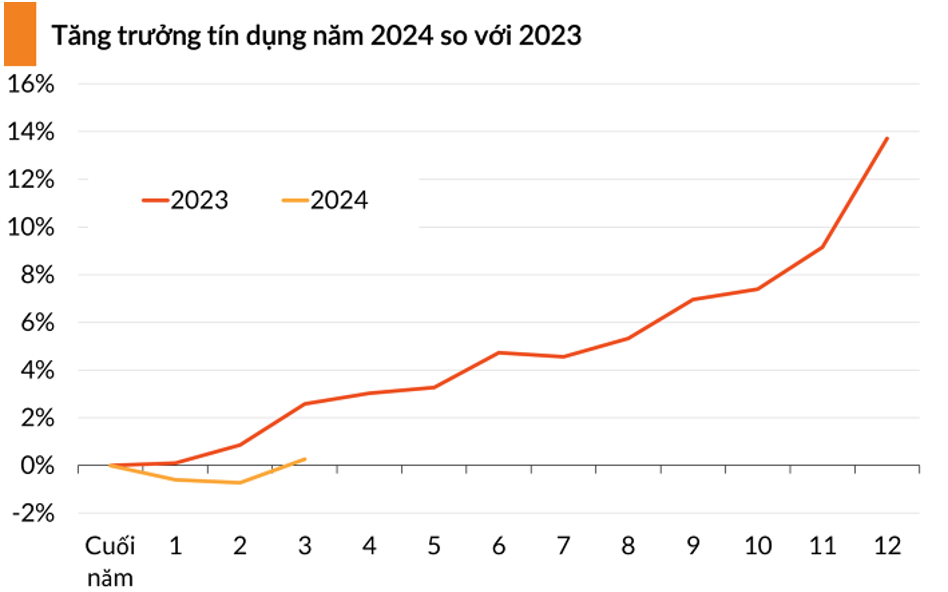

Lợi nhuận ngân hàng khả quan nhờ tín dụng “thoát” tăng trưởng âm

Theo các chuyên gia, lợi nhuận ngân hàng quý I/2024 tăng là nhờ tăng trưởng tín dụng trong tháng 3 đã phục hồi nhẹ sau 2 tháng đầu năm khá ảm đạm. Theo dữ liệu từ Ngân hàng Nhà nước, quý I/2024 tăng trưởng tín dụng khá khiêm tốn, khi hai tháng đầu năm, chỉ tiêu này âm 0,72%. Phải đến hết tháng 3, tín dụng vào nền kinh tế mới tăng trở lại khi đạt mức tăng trưởng dương là 0,9%.

Đáng chú ý, danh sách tăng trưởng tín dụng cao trong quý I tập trung chủ yếu ở nhóm ngân hàng tư nhân và LPBank đứng đầu với tín dụng tăng 11,7% trong 3 tháng đầu năm.

Cụ thể, quy mô dư nợ cho vay của ngân hàng này tới cuối quý I đạt hơn 307.000 tỷ đồng, tăng hơn 30.000 tỷ so với đầu năm. Trong đó, lĩnh vực được rót vốn nhiều nhất là bán buôn và bán lẻ, sửa chữa ôtô, môtô, xe máy và xe có động cơ khác, với dư nợ tăng khoảng 15.000 tỷ đồng trong ba tháng đầu năm. Lĩnh vực này cũng chiếm 1/4 tổng dư nợ cho vay của LPBank.

Đứng thứ hai về tăng trưởng tín dụng toàn hệ thống là Techcombank với 7,8% và phần lớn dư nợ của ngân hàng này thuộc về cho vay kinh doanh bất động sản.

Được biết, đến hết quý I, Techcombank cho vay hơn 539.000 tỷ đồng, tăng hơn 37.400 tỷ so với đầu năm. Trong đó, hơn 17.000 tỷ đồng được ngân hàng này đẩy vào cho vay hoạt động kinh doanh bất động sản. Tỷ trọng của mảng này trên tổng dư nợ cho vay tăng từ 35,21% vào đầu năm lên 35,98% vào cuối quý I.

Tiếp đến ngân hàng có dư nợ tăng trên 5% thuộc về HDBank. Theo đó, đến thời điểm cuối tháng 3, HDBank cho vay hơn 360.000 tỷ đồng, tăng khoảng 20.000 tỷ so với đầu năm (5,5%). Theo báo cáo tài chính, hai lĩnh vực có mức tăng mạnh nhất là xây dựng và bán buôn, bán lẻ. Ngoài ra, kinh doanh bất động sản và cho vay hộ kinh doanh cũng chiếm tỷ trọng trong nhóm cao nhất của HDBank nhưng thay đổi không đáng kể sau ba tháng đầu năm.

Đáng chú ý, theo thông tin từ ĐHĐCĐ, đại diện VietinBank cho biết, lợi nhuận của ngân hàng tăng nhờ tăng trưởng tín dụng đạt khoảng 5% trong quý I với NIM đi ngang đạt 2,9%. Thu nhập ngoài lãi tăng 12% nhờ hoạt động kinh doanh ngoại hối và thu phí.

Đối với Sacombank, ngân hàng này dự báo lợi nhuận tăng nhờ tăng trưởng tín dụng đạt 4% so với cuối năm 2023, NIM đi ngang so với quý IV/2023 đạt 3,6%.

Trước tình hình tăng trưởng tín dụng có phần tích cực, nhiều chuyên gia nhận định rằng, lợi nhuận ngành ngân hàng trong năm 2024 cơ bản sẽ cải thiện.

Theo TS. Cấn Văn Lực, trong năm 2024 sẽ xuất hiện một số yếu tố tích cực sẽ giúp lợi nhuận ngành ngân hàng năm 2024 khả quan hơn, bao gồm:

Thứ nhất, nền kinh tế phục hồi tốt hơn, tăng trưởng tín dụng dự báo ở mức 14 – 15%, cao hơn so với năm 2023, giúp tăng thu nhập từ hoạt động tín dụng cũng như các hoạt động dịch vụ khác như thanh toán, dịch vụ ngân hàng số, kinh doanh ngoại hối…

Thứ hai, thị trường chứng khoán tăng trưởng cao hơn cũng sẽ giúp tăng thu nhập từ kinh doanh chứng khoán.

Thứ ba, thanh khoản sẽ bớt dư thừa trong năm 2024, do tín dụng tăng trưởng tốt hơn, dẫn đến chênh lệch lãi suất đầu ra – đầu vào có xu hướng tăng nhẹ, giúp NIM tăng nhẹ, nhờ đó lợi nhuận tăng trưởng tốt hơn.

Còn theo ông Phan Duy Hưng, Giám đốc phân tích cao cấp Khối Xếp hạng và Nghiên cứu, Mảng định chế tài chính của Công ty xếp hạng tín nhiệm VIS Rating, năm nay có ba yếu tố là môi trường kinh doanh, chất lượng tài sản và khả năng sinh lời sẽ được cải thiện. Theo đó, lợi nhuận của ngành ngân hàng sẽ hồi phục trong năm 2024 nhờ điều kiện kinh doanh trong nước khả quan hơn cùng môi trường lãi suất thấp giúp cải thiện khả năng trả nợ của khách hàng. Đồng thời, nợ xấu toàn ngành ngân hàng sẽ giảm về mức 1,7 – 1,8% so với mức 1,9% trong năm 2023.

Ngoài ra, việc tái cơ cấu các khoản vay sẽ chậm dần do dòng tiền của doanh nghiệp sẽ được cải thiện đến từ việc mặt bằng lãi suất thấp và sự hỗ trợ chính sách từ Chính phủ nhằm thúc đẩy đầu tư và tiêu dùng nội địa sẽ có hiệu lực, từ đó góp phần đẩy mạnh hoạt động kinh doanh của các doanh nghiệp.

Tuy nhiên, các chuyên gia cũng cho rằng, trong thời gian tới, bên cạnh những góc nhìn tích cực thì ngành ngân hàng cũng có thể đối mặt với một số rủi ro như: Lãi suất huy động tăng cao hơn dự kiến do áp lực tỷ giá; tỷ lệ hấp thụ thấp hơn dự kiến tại các dự án bất động sản dự kiến sẽ mở bán trong thời gian tới và việc kiểm soát chặt chẽ hơn các hoạt động cho vay với bên liên quan.